La guerra comercial entre las grandes potencias, EEUU y China, que comenzó en 2016 con el expresidente Trump y después con Biden, ha dejado al descubierto la pérdida de competitividad estadounidense, especialmente en las industrias del transporte, como la automotriz y la aeronáutica. Las nuevas industrias relacionadas con los autos eléctricos (VE) están dominadas por empresas chinas, mientras que en la de autos convencionales de combustión (AC), las líderes son asiáticas (japonesas en su mayoría) y alemanas. La empresa norteamericana Boeing, uno de los principales productores de aviones, se encuentra en crisis desde 2018, ya que sus aeronaves han estado envueltas en múltiples accidentes y escándalos respecto a la calidad de estos. Lo anterior se observa en la pérdida de presencia de estas empresas en América Latina (AL). La vinculación automotriz se realiza con Asia de manera creciente. En la aeronáutica Boeing mantiene un lugar relevante, pero sus recientes dificultades abren la puerta para que la empresa brasileña Embraer y Comac de China, que han dado muestras de crecimiento en 2024, puedan cubrir el vacío dejado por la empresa de EEUU.

En este artículo revisaremos cómo ha perdido relevancia en la industria de transporte EEUU en la región, mientras que las asiáticas van en ascenso, así como la relevancia de Embraer y la capacidad productiva de Brasil para competir en la región y fuera de ella.

Competencia en el sector automotriz

En agosto de 2024, en diferentes medios noticiosos, tanto en español como en inglés se publicó que las empresas automotrices chinas eran las principales proveedoras en AL, con una cuota de mercado de 20%. Ello no es verdad. Los datos citados por las notas provienen del International Trade Centre, que hacen referencia a las exportaciones de autos desde China hacia AL, que, en efecto, son una quinta parte de las importaciones de autos de AL. China exporta autos tanto de empresas de origen chino, como estadounidenses, japonesas y alemanas que producen en su territorio. Como veremos, a pesar de la creciente importancia de las empresas chinas, estas aun no dominan en el mercado de AL. Sin embargo, el equívoco de la prensa permite comprender la importancia del Dragon Rojo como taller del mundo, que forma parte de la pérdida de poderío estadounidense, ya que todas las empresas de autos manufacturan en el gigante asiático.

Si bien las empresas chinas no son el principal proveedor, EEUU no domina el mercado, sino Asia. El Cuadro 1 muestra las ventas de autos en diferentes países y sus tres principales proveedores. Las empresas de EEUU solo dominan en su propio país y en Canadá, ni si quiera en México, su principal socio comercial, donde la principal marca vendida es japonesa (Toyota). Los tres mercados de autos más grandes en AL son Brasil, México y Argentina, en estos el mercado se reparte entre empresas japonesas, alemanas y francesas. La presencia del Dragón Rojo no aparece directamente, sino a través de las fábricas en su territorio. Bajo este contexto, de forma directa el mercado de autos es dominado por Japón e indirectamente por China. En términos de flujos comerciales la doctrina Monroe está bajo asedio.

| Cuadro 1: Principales mercados (unidades vendidas) de vehículos de combustión y principales marcas por país en 2023. |

||||

|---|---|---|---|---|

| País |

Autos vendidos |

Principales marcas y unidades vendidas |

País de la marca |

|

| China |

30,094,767 |

Volkswagen 2,495,337 |

Alemania |

|

| Toyota 1,908,334 |

Japón |

|||

| Geely 1,421,522 |

China |

|||

| EEUU |

15,604,278 |

Ford 1,904,174 |

EEUU |

|

| Toyota 1,890,933 |

Japón |

|||

| Chevy 1,715,625 |

EEUU |

|||

| Mercedes 278,143 |

Alemania |

|||

| Audi 249,268 |

Alemania |

|||

| Brasil |

2,309,243 |

Fiat 405,723 |

Francia |

|

| Volkswagen 290,636 |

Alemania |

|||

| Chevrolet 274,122 |

EEUU |

|||

| México |

1,363,774 |

Nissan 244,327 |

Japón |

|

| Chevrolet 185,462 |

EEUU |

|||

| Toyota 105,221 |

Japón |

|||

| Argentina |

449,782 |

Toyota 94,271 |

Japón |

|

| VW 57,875 |

Alemania |

|||

| Renault 52,415 |

Francia |

|||

| Fuente: OBELA, con datos de factorywarrantylist |

||||

La pérdida de competitividad estadounidense es mundial. El Cuadro 2 resume las ventas (en unidades) del top 15 de empresas automotores según su país de origen. En 2023 EEUU ocupó el tercer lugar, con una cuota de mercado de 18.6%, por debajo de Alemania que absorbe 21.4% del mercado y Japón, con 29.8%, que tiene una cuota de mercado 60% más alta que la estadounidense. En esta industria, China apenas va en ascenso, con una cuota del 6.3%, casi el doble de las empresas francesas, con un ascenso importante.

| Cuadro 2: Ventas consolidades de las principales 15 marcas a nivel mundial por país en 2023 |

||

|---|---|---|

| País |

Unidades vendidas |

Cuota de mercado Top 15 |

| Japón |

19,935,924 |

29.8% |

| Alemania |

14,288,093 |

21.4% |

| EEUU |

12,410,602 |

18.6% |

| Corea del Sur |

7,302,451 |

10.9% |

| Países bajos |

6,392,600 |

9.6% |

| China |

4,239,568 |

6.3% |

| Francia |

2,235,345 |

3.3% |

| Total, top 15 |

66,804,583 |

|

| Fuente: OBELA, con datos de factorywarrantylist |

||

La trayectoria anterior no es resultado de una mala gestión en los años recientes, sino un proceso histórico. La Gráfica 1 muestra cómo la producción de autos en EEUU ha disminuido desde fines del Siglo XX, cuyo punto más bajo ocurrió en el contexto de la crisis de 2008, donde sus empresas más importantes Ford y GM, fueron rescatadas de la quiebra y Crysler se declaró en bancarrota. Después se observa un ascenso, hasta 2014, luego una caída continua, lo que muestra que la guerra comercial comenzada por Donald Trump no ha dado los resultados esperados. EEUU es cada vez más pequeña en términos productivos. También es patente que la brecha entre las ventas y la producción interna es mayor, lo que se explica por la exportación de empresas estadounidenses hacia China. La frase ‘lo que es bueno para GM es bueno para EEUU’, antes una verdad (en la década de los 60), es hoy un anacronismo.

Industria aeronáutica.

Una muestra más clara del declive estadounidense en la industria del transporte es la crisis de Boeing, que comenzó en 2018, cuando un 737 MAX 8, con apenas dos meses de funcionamiento se estrelló en el mar de Java en Indonesia, que dejó 189 muertos. En 2019 otro avión se estrelló, del mismo modelo, en Etiopía, lo que dejó 157 fallecidos. Las causas se encontraban en un deficiente proceso de producción. En enero de 2024, un avión perdió parte de su fuselaje en pleno vuelo, entre otros incidentes. También, una nave espacial de Boeing, Starliner ha estado varada en la órbita terrestre desde fines de junio, y se espera que no podrá regresar antes de febrero de 2025. Aunque la vida de los astronautas no se encuentra comprometida, tendrán una estancia demasiado larga, ocho meses, que contrasta con las habituales de seis.

Las dificultades de Boeing son productivas. Se han encontrado fallas en el control de calidad, así como de los materiales utilizados en su producción, lo que ha llevado a fallas en los componentes estructurales de las aeronaves. La Agencia Federal de Aviación (FAA), tiene abiertas varias investigaciones sobre Boeing, sobre la calidad, donde extrabajadores han reportado que la empresa, siendo consciente de los problemas, deliberadamente los ha ignorado. La FAA también investiga la compra de titanio de mala calidad, a través de proveedores no certificados. Boeing se ha declarado culpable por la caída de sus aviones en los años anteriores. Entre 2019 y 2024, el valor de mercado de la empresa ha caído 45%. Dado que es una gran corporación (too big to fail), es probable que el gobierno estadounidense se vea obligado a rescatarla.

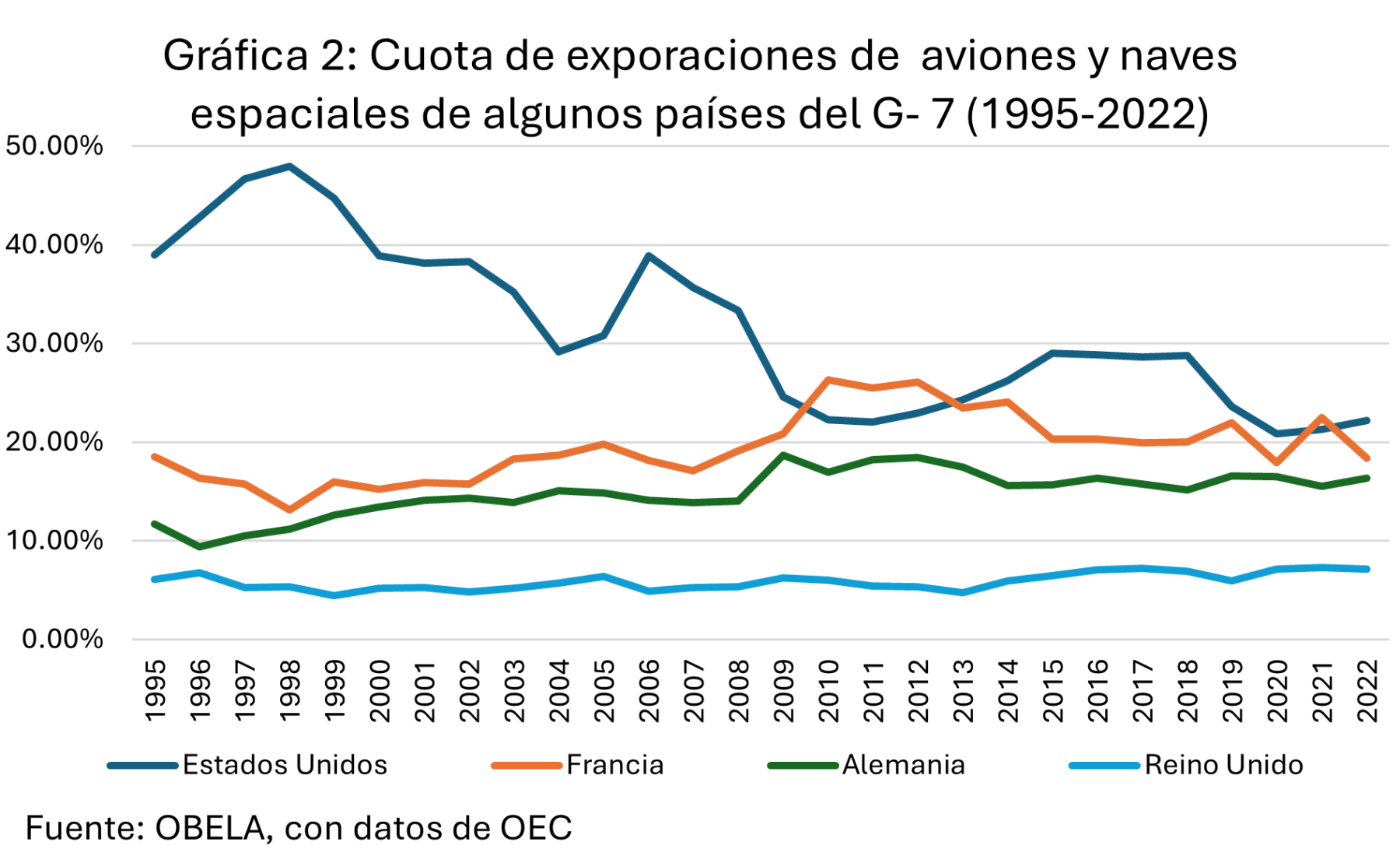

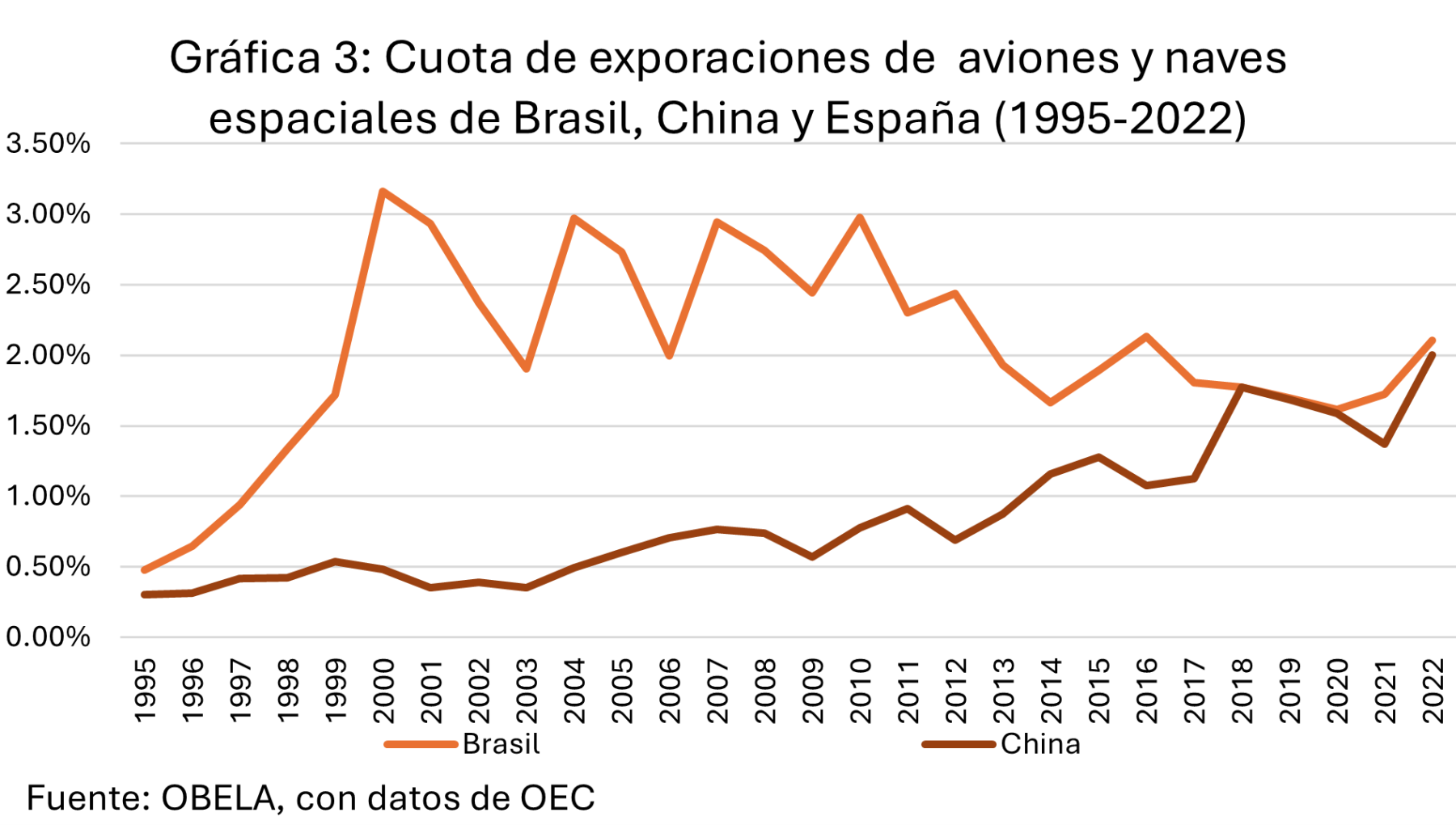

Lo anterior ha conducido a una disminución de la producción de aeronaves estadounidenses, como se ve en la Gráfica 2. En 1998 EU exportaba casi la mitad de los aviones a nivel mundial (47.98%), en 2022, solo aportó el 22.16%, una caída de más del 50%. Una parte de la cuota del mercado la absorbió Francia, a través de Airbus, que en los mismos años pasó de 13.14% a 18.36%, también Alemania incrementó su participación de 11.17% a 16.35%. Otros países, como China, aunque con una cuota pequeña de mercado han aumentado su participación de manera constante en el mismo periodo. China que era inexistente en le mercado de aviones en 1995 (0.30% de cuota) en 2022 produjo el 2% del mercado, y va en ascenso. Por su parte, Brasil, con altibajos ronda también el 2% del mercado, pero con signos de expansión.

Embraer, empresa brasileña fundada en 1969 es la tercera empresa más relevante en la producción de aviones de pasajeros, solo por detrás de Boeing y Airbus. Desde 2023 y a agosto de 2024 ha crecido a niveles históricos, con la expectativa de que continuará su tendencia. En el segundo trimestre de 2024 aumentó sus pedidos en 88%, lo que deja su cartera de pedidos con un valor de 21,100 millones de USD, el más alto de los últimos 7 años. Entre enero y agosto de 2024 el valor de sus acciones creció 210% y alcanzó su máximo histórico. El crecimiento es resultado de la disminución en la producción de Boeing y la incertidumbre sobre su futuro. A esto suma su expansión hacia el mercado chino, que genera expectativas favorables, debido al mayor tráfico aéreo del país asiático. Además, ha firmado contratos con la empresa paraestatal Mexicana de Aviación por 20 aeronaves, que se espera vuelen hacia EEUU. Entre 2018 y 2020, se planteó la posibilidad de creación de una filial conjunta entre Boeing y Embraer, pero no se formalizó porque la primera consideró que la brasileña no cumplió con su parte del acuerdo.

Comac, empresa de origen chino, anunció en junio de 2024 que su aeronave C919 realizará su primer vuela internacional, en un vuelo de la aerolínea Estern Airlines (EA). Desde mayo de 2023, Comac vende aviones a EA, con pedimentos que suman 100 unidades. Sumados al de otras empresas chinas que suman más de mil órdenes. El C919 compite directamente con el Boeing 737 Max 8 y Airbus A320 neo, los tres similares en tamaño, en cantidad de pasajeros, 192, 189 y 195, respectivamente y en alance, el primero con 5.500 km y los otros con 6.500 km. La diferencia relevante es el precio, el asiático cuesta 108 millones de USD, comparado con el rango de los occidentales, que va de 110 a 120 millones de USD. A diferencia de Embraer, Comac si tiene la capacidad de proveer el hueco que dejan los Boeing Max.

En conclusión, las empresas estadounidenses de transporte han perdido competitividad en el mercado mundial, debido a su rezago tecnológico. El mercado de automóviles ha sido tomado por empresas asiáticas, como Toyota y en menor medida por la alemana Volkswagen. Indirectamente, China domina el mercado automotriz, ya que todas las empresas manufacturan en su territorio, lo que la ha convertido en el taller del mundo. En la aeronáutica Boeing aun domina el mercado, pero cada vez con mayores dificultades, lo que abre un campo de acciones para empresas asiáticas y latinoamericanas, como Comac y Embrear. En el terreno comercial, América ya no es para los americanos