El “Carry Trade” y el triple arbitraje impactan a países emergentes por la diferencia de tasas de interés. El diferencial de tasas entre los países desarrollados y los emergentes como México, Brasil y Colombia ha incrementado el flujo de capital, hacia los mercados financieros de estos países, lo que proporciona más liquidez y financiamiento público. Sin embargo, aumenta la vulnerabilidad de las economías emergentes ante la volatilidad global, como el caso de Japón en agosto de 2024. En este artículo se observará cómo afectó el incremento de la tasa de interés del Banco de Japón (BoJ) a los tipos de cambio en estos países.

Desde julio de 2024, el BoJ se debatía sobre un posible incremento en la tasa de interés, lo que provocó una apreciación gradual en su tipo de cambio. Tras la confirmación del aumento de la tasa de 0.05% a 0.25%, el 5 de agosto el yen se apreció en 1.66%, y provocó un cierre de las operaciones de “Carry Trade”. Los operadores internacionales aprovecharon de las bajas tasas y utilizaron el yen como moneda de financiación para inversiones en activos de mayor rendimiento en otras partes del mundo, entre ellas América Latina. El resultado al subir la tasa fue un impacto en cadena en las economías emergentes como México, Brasil y Colombia, que experimentaron salidas de capital y presiones sobre sus tipos de cambio.

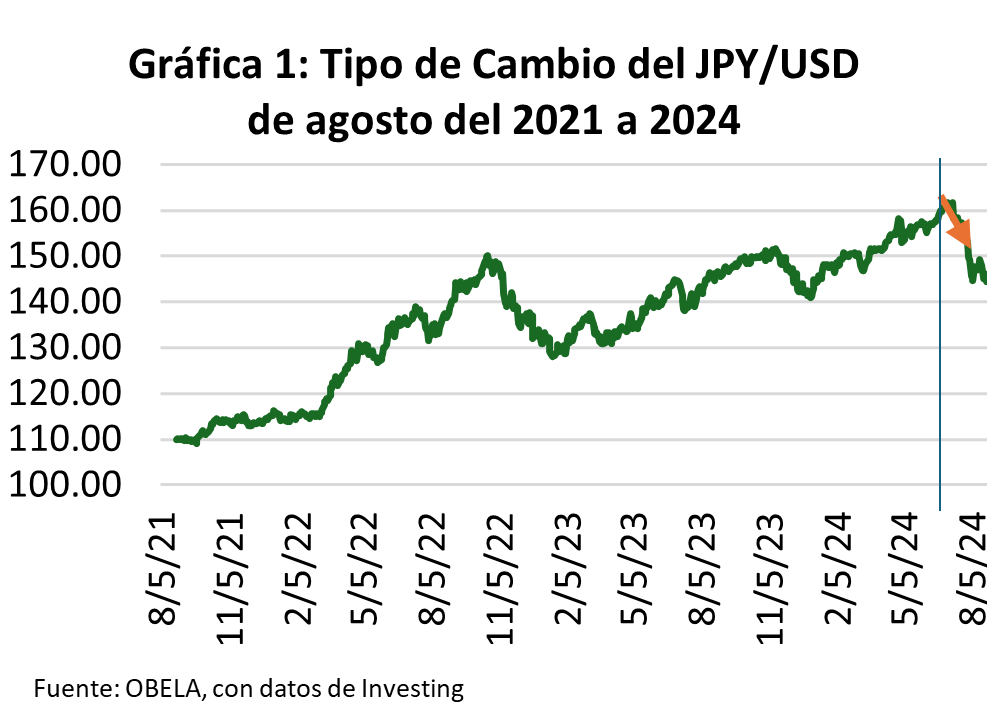

Antes, en marzo del 2024, el yen se depreciò 1.15%, debido al primer incremento en sus tasas de -0.10% a 0.05%, y el BoJ dejó atrás ocho años de tasas negativas, sin mayores afectaciones para AL. El incremento de tasas continuó y el 5 de agosto pasó a 0.25%, una variación total de 0.30% en tres meses. Como resultado el Yen se apreció 1.66% (véase la Grafica 1), y provocó un cierre de operaciones de “Carry Trade”.

El "Carry Trade" es una estrategia financiera en la que los inversores toman prestado en una moneda con una tasa de interés baja (como el yen) para invertir en activos financieros en una moneda con una tasa de interés más alta. Por otro lado, el “Triple Arbitraje” es una práctica financiera donde los inversores buscan maximizar sus beneficios y disminuir el riesgo mediante la explotación de diferencias de precios en tres mercados: el de divisas, el de tasas de interés y el de derivados. Esta práctica especulativa aprecia las monedas de las economías con tasas de interés altas como Brasil, México y Colombia, lo que abarata las importaciones, encarece las exportaciones y genera volatilidad cambiaria.

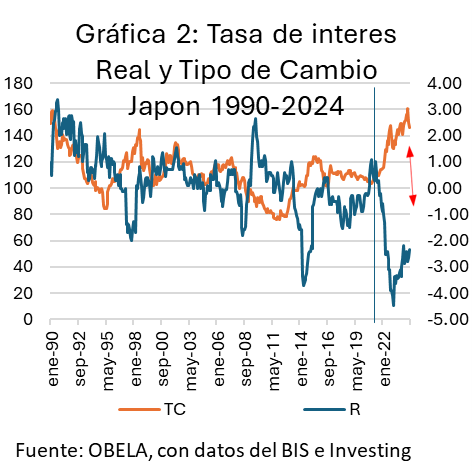

El gráfico 2 ilustra el comportamiento de la tasa de interés real y el yen desde 1990 hasta el 2024. Tras el colapso de la burbuja especulativa de fines de los 80, el país asiático entró en un período de estancamiento con deflación de tres décadas. Para estimular la economía el BoJ redujo las tasas de interés nominales a cero desde los años 90. A pesar de esto, la deflación se mantuvo y la tasa de interés real era positiva, lo que limitaba la demanda y la inversión. Se esperaba entonces una depreciación del tipo de cambio por las tasas nominales tan bajas, pero el yen se mantuvo apreciado.

En contraste, se observó una depreciación del yen en 1998, atribuida a la crisis financiera asiática y la recesión japonesa, cuando el BoJ debió rescatar a la banca japonesa sobre expuesta en Asia. En 2016, el Banco de Japón introdujo tasas de interés negativas, una medida poco convencional implementada tras dos décadas y media de deflación. Dicha política buscaba incentivar el consumo o cobrar intereses por los depósitos en los bancos. Las medidas permitieron al país abaratar sus exportaciones, aumentar su competitividad y rebajar los costos de financiación del Estado, que pagaba menos intereses por su deuda. Este fenómeno incentivó a los inversionistas internacionales a pedir prestados yenes a bajo costo para invertir en activos más rentables en mercados emergentes. Finalmente, en 2024, el yen se apreció tras el incrementó de tasas de interés, en respuesta a la inflación emergente y la recuperación de otras economías.

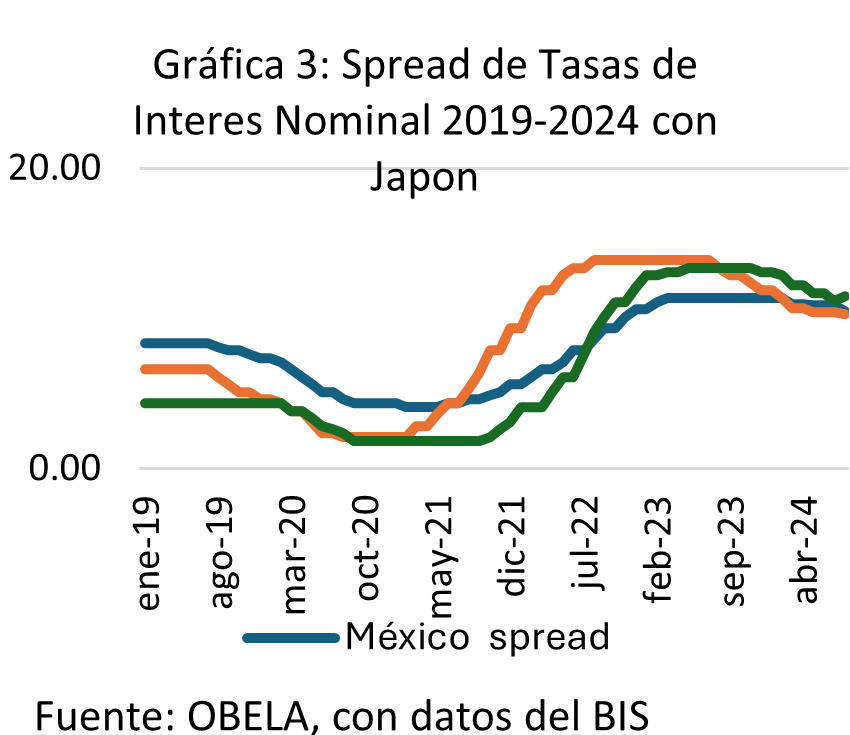

En la gráfica 3 se observa como crece el diferencial entre las tasas de interés nominal de México, Brasil y Colombia, con la de Japón, a partir del 2021. Crece el difer4encial primero para Brasil, luego México y finalmente Colombia, que evidencia su atractivo para los inversionistas internacionales. El diferencial ha permitido rendimientos de hasta 10.25% en Brasil, 10.50% en México y 11.50% en Colombia mediante el “Carry Trade”.

Dado que América Latina atrae grandes cantidades de capital extranjero, el flujo de inversión fortalece el tipo de cambio, proporciona liquidez a los mercados financieros emergentes y hace crecer las reservas internacionales o que aprecia las monedas emergentes. La apreciación refuerza la confianza en las monedas locales y puede reducir la inflación importada, abaratar el costo de los bienes importados y asì aumenta el poder adquisitivo.

A pesar de los beneficios a corto plazo, el “Carry Trade” puede generar volatilidad en el tipo de cambio. Dado que estas inversiones están basadas las diferencias de tasas de interés, cuando las condiciones cambian (como con el aumento de tasas en Japón) pueden retirarse rápidamente dichos capitales con un efecto sobre la depreciación de la moneda local que inyecta inflación, y desestabiliza los mercados financieros. Si al ingresar genera una apreciación cambiaria, al salir puede producir una crisis cambiaria e inyectar inflación y estancamiento económico.

Las experiencias de Chile y Malasia en los 90 muestra cómo es posible disminuir su exposición a los peligros inherentes al Carry Trade y al triple arbitraje. A inicios de los 90, Chile enfrentaba una entrada masiva de flujos de capital de corto y mediano plazo, atraídos por las altas tasas de interés locales, escenario que exponía al país a los riesgos mencionados. Para mitigar la vulnerabilidad, en 1991 el Banco Central de Chile introdujo una medida conocida como “encaje no remunerado” o "impuesto a los flujos de capital".

El mecanismo de encaje obligaba a los inversionistas extranjeros a mantener el 30% de sus capitales en el Banco Central por un año sin recibir intereses, para desincentivar la especulación. Al aumentar los costos de las entradas de capital rápidas, se buscaba reducir la volatilidad cambiaria, proteger la economía de la sobrevaloración del peso y la posible fuga de capitales. De acuerdo con Gregorio, Edwards y Valdés (1998), el encaje permitió un cambio en la composición de los flujos de capital, lo que incrementó la proporción de inversiones de largo plazo en detrimento de las de corto. Como resultado se estabilizó la economía, al reducirse la volatilidad causada por capitales especulativos.

En el caso de Malasia en 1998, en plena crisis financiera asiática, el Banco Negara Malaysia (BNM) implementó estrictos controles de capital para frenar la salida masiva de fondos y estabilizar su economía. El gobierno del primer ministro Mahathir Mohamad, optó por mantener fijo el tipo de cambio e imponer restricciones para que los inversionistas extranjeros no pudieran retirar sus capitales por un año.

A diferencia de otros países que siguieron las recomendaciones internacionales de liberalización, Malasia y Chile optaron por otro enfoque para blindarse frente a la volatilidad externa, que resultó exitoso. A medida que la situación mejoró, los países levantaron gradualmente estas restricciones. Malasia en el 2005, permitió la flotación administrada de su moneda, lo que marcó el fin de los controles más severos.

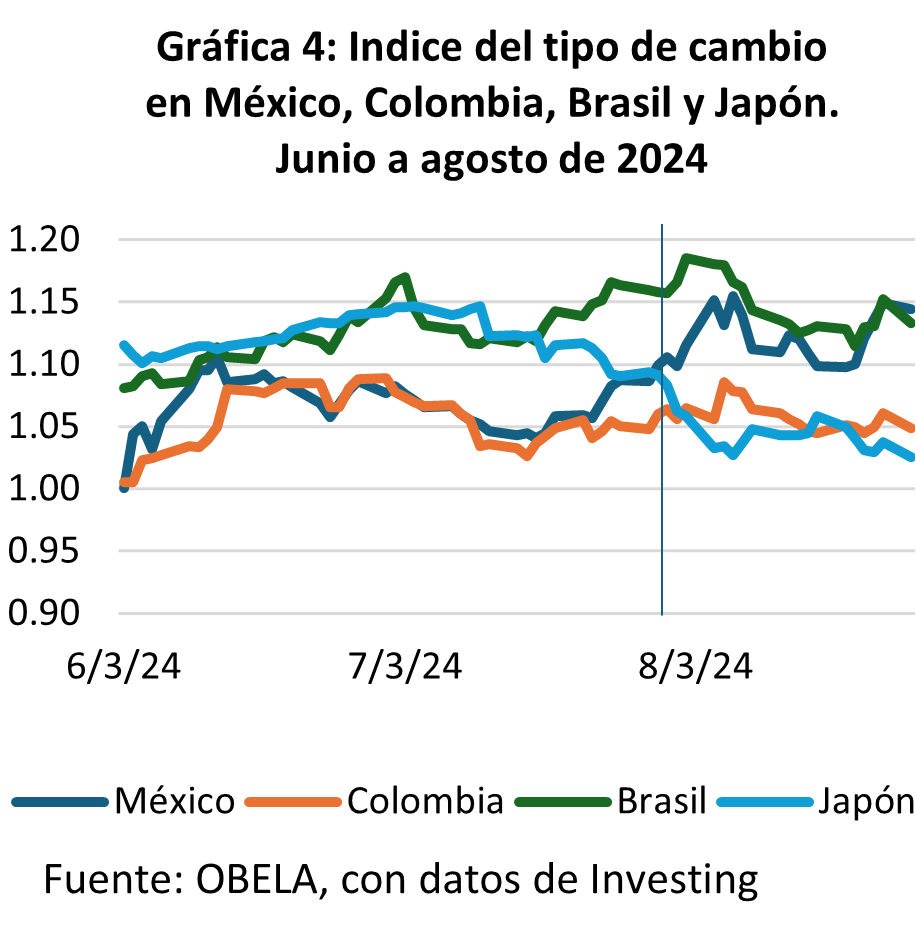

La gráfica 4 muestra que el peso mexicano y el yen japonés siguen una tendencia inversa, mientras que no se observa una correlación clara con el real brasileño y el peso colombiano, lo que no quiere decir que no existan peligros por el Carry Trade. Con la reducción del diferencial de tasas de interés, el peso mexicano se depreció en 1.20%. Cuando el yen se deprecia, el peso tiende a apreciarse, y viceversa, lo que sugiere que los flujos de Carry Trade influyen sobre el tipo de cambio mexicano. En contraste, la relación con Brasil y Colombia no es tan clara, lo que indica una menor influencia de los flujos proveniente de Japón.

El 2 de septiembre del 2024, el BoJ anticipó otro posible incremento de las tasas de interés para diciembre del 2024, lo que es poco posible por el impacto sobre el precio del yen/dólar. Por otro lado, Colombia y México son países que se caracterizan por seguir las políticas monetarias de la FED, que ha anunciado una disminución de tasas de interés en septiembre, y se puede asumir que ambos bancos centrales disminuirán sus tasas, que resultará en una reducción del rendimiento en las transacciones de “Carry Trade” y una salida de capitales. Eso podrá impactar sobre el tipo de cambio de las monedas de ambos.

Gabriel Galipolo, director de política monetaria del Banco Central de Brasil (BCB), mencionó el 12 de agosto del 2024 un posible incremento de tasas de interés para alcanzar su meta de inflación del 3%. El posible incremento de la tasa podría incentivar operaciones de “Carry Trade”, hacia Brasil mientras que México y Colombia podrían observar una diminución en sus flujos de capital, y a su vez una depreciación de sus monedas.

Para concluir, el “Carry Trade” y el triple arbitraje, en países como México, Brasil y Colombia, genera mayor liquidez y expone las economías a una alta volatilidad cambiaria por la entrada y salida de flujos de capital especulativos. El incremento en las tasas de interés del BoJ fortaleció el yen, que redujo el “Carry Trade y provocó la depreciación en algunas monedas emergentes y un shock en las bolsas de valores de algunos países. Una reducción en las tasas en estas economías podría llevar a menores rendimientos y flujos de capital negativos, lo que afectará negativamente sus monedas. Para mitigar estos riesgos, los países emergentes podrían seguir la lección de Chile o Malasia y adoptar políticas que promuevan la estabilidad financiera.