Nos encontramos ante un escenario donde la actividad económica global continúa dando mejores signos vitales. El pronóstico de crecimiento, de por sí ya fortalecido en 2017, mejoró en 0.5 puntos porcentuales respecto al año 2016 (pasando de 3.2% a 3.7%) Según el Fondo Monetario Internacional se apunta a que el 2018 seguirá con su tendencia alcista alcanzando hasta 3.9% al cierre del año.[1] Este diagnóstico económico se debe en gran parte al crecimiento de China e India y a algún reflejo de la actividad estadounidense, producto principalmente de la reforma fiscal promulgada en diciembre del 2017. En sentido contrario, se le suma un escenario de guerra comercial a principios de 2018 que pretende estimular la actividad económica americana al mismo tiempo que suben la tasa de interés cuatro veces en el año. Gran Bretaña afectada por el Brexit (1.5%) y Europa continental lo mismo.

El impacto de las decisiones americanas sobre el escenario económico internacional se ven, por ejemplo, en la llamada a Zuckerberg de la corporación estadounidense Facebook para que le explique al Parlamento Británico los informes sobre cómo la empresa de datos Cambridge Analytica recopiló información de 50 millones de usuarios de Facebook de forma inapropiada para darle un uso político en EEUU, dice el New York Times. La actitud previa de la empresa Facebook “de dejar hacer” la recopilación de datos por parte de las aplicaciones (Apps) ha pasado de liberal a descuidada dice Dealbook del New York Times del 20 de marzo, del 2018. El comisionado de información de Gran Bretaña está buscando una orden para examinar los datos de la empresa y se teme que involucre al presidente de la empresa. El precio de las acciones está cayendo.

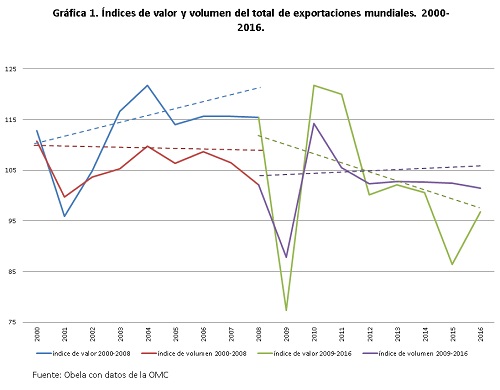

Los planes de Europa para cambiar la forma en que se grava a las empresas tecnológicas podrían exacerbar las tensiones con los EEUU. UBER en Gran Bretaña y en Europa serán llamados para que expliquen sus políticas de tarifas y de pago de impuestos. Las represalias de China no surgen aún, pero probablemente se verán en la forma de darle los contratos de compra de 184 aviones de pasajeros a Airbus en lugar de a Boeing y frenando la compra de soya americana. Esto solo va a acentuar el quiebre en la relación entre comercio y crecimiento. (Ver gráfica 1)

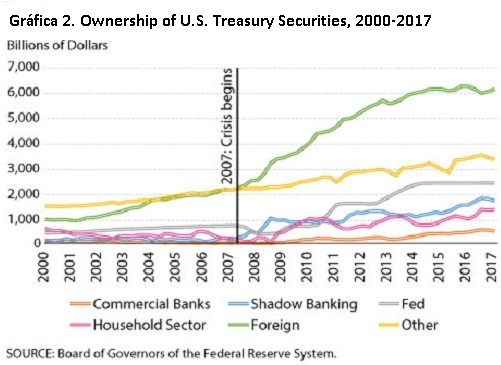

A finales de diciembre de 2017, el rumbo de la política económica de EEUU se vio reforzado tras la aprobación de la reforma fiscal, con una nueva reducción de impuestos corporativos y un cambio en el régimen de tributación territorial. Los republicanos vienen haciendo lo mismo desde 1950, con el mismo resultado de mayor déficit. Es una política de concentración del ingreso en realidad. Con esta reforma se espera generar un crecimiento económico de 2.7% para este año al costo de un incremento del déficit fiscal y mayores tasas de inflación, positivas para EEUU, pero negativas para el resto del mundo, debido a la elevación del 0.25% de la tasa de interés de la FED.

La repercusión global de esto será el alza de las tasas de interés alrededor del mundo (Banco Central Europeo, Banco de México, Banco de Japón, Banco e Inglaterra y Bancos centrales asiáticos y latinoamericanos) con la subsecuente caída de la tasa de inversión privada y de consumo. Por esta razón, es poco probable que las proyecciones optimistas de los organismos publicadas en enero se mantengan y es más que probable que el crecimiento del 2018 sea menor que el 2017 y 2016.

Otras implicaciones que tendrá el incremento de la tasa de interés americana sobre la economía internacional se reflejarán sobre el mercado de tipos de cambio, por la apreciación del dólar y por la caída del resto de las monedas, así como sobre el mercado de las materias primas, que irán a la baja o al estancamiento. Si seguimos la hipótesis que no hay un doble arbitraje (tasa de interés y tipo de cambio), si no uno triple (doble con arbitraje de precio de activos financieros), (Ugarteche & Segovia, 2016) los capitales de corto plazo regresarán a las economías maduras por expectativas de rendimiento, generando alzas en las tasas de interés de las economías emergentes en prevención, lo que llevará a la disminución del precio de sus activos financieros (bolsas de valores y bienes raíces). Esto se agrega a los precios de las materias primas y depreciaciones cambiarias en países emergentes, lo cual tendría un efecto sustancial negativo sobre el crecimiento del PIB. Las economías primario exportadoras no se benefician de la depreciación de las monedas, sino que esta se refleja en el encarecimiento de las importaciones, lo que pega en inflación y costo de vida.

El entorno de Trump no parece entender que la razón del desequilibrio estadounidense con China es por las diferencias de productividad y que esas cosas se manejan con tipo de cambio y mejoras tecnológicas. Volkswagen ya anunció que para el 2022 todos sus automóviles producidos en Alemania serán eléctricos, y que a partir del 2020 fabricarán 1,500 vehículos eléctricos diarios habiendo desplazado a los de motores Diesel. Así, para el 2030 todos sus autos en el mundo serán eléctricos. Va seguido de Mercedes Benz, Tesla en Estados Unidos ha anunciado algo similar con su modelo 3 y Ford le sigue. Volvo, que desde el 2019 ya no producirá vehículos solo a gasolina. General Motors parece estar a la saga. China con su mega industria ha entrado en esto con fuerza. Trump quiere “America Primero” a todo costo, incluido el crecimiento mundial.

REFERENCIAS:

Hoekman, B. (2015). The Global Trade Slowdown: A new normal? Londres: Centre for Economic Policy Research (CEPR).

Ugarteche, O., & Segovia, L. D. (2016). Triple arbitraje, expectativas y crecimiento económico. ECONOMÍA, UNAM, 35.

Organización Mundial de Comercio (2016). Merchadise trade indices.

Fondo Monetario Internacional (2018), World Economic Outlook.

[1] World Economic Outlook, FMI, Enero, 2018.