¿Será Deutsche Bank un Cisne Negro?

- blog de anegrete

- 3646 lecturas

El cisne canta antes de morir. Es la única vez que lo hace. La teoría del Cisne Negro de Taleb1, es una metáfora de la incertidumbre existente en los mercados financieros internacionales, con efectos dominó en todo el sistema financiero internacional. La bancarrota de Lehman Brothers en el 2008, y la posterior crisis, es un evento considerado un Cisne Negro2.

En el 2018, una década después, existen 30 Bancos “demasiado grandes para quebrar” (DGPQ)3, protegidos al costo de los contribuyentes. La caída de Lehman Brothers causó una pérdida de $613,000 mdd, la mayor de la historia moderna hasta ese momento, y sus efectos fueron paliados con la compra de los activos financieros mediante el programa TARP, creado por el secretario del tesoro Paulson, ex presidente de Goldman Sachs, en septiembre de 20084.

Ante este panorama, se elaboraron reformas al acuerdo de Basilea II5 y se instaló Basilea III con programas de evaluación financiera a las entidades bancarias, para prevenir que los contribuyentes vuelvan a pagar por los desmanes financieros6. Sin embargo, en 2018 Deutsche Bank (DB), la entidad financiera más importante de Alemania y una de los 30 Bancos DGPQ, atraviesa por un momento crítico. DB ha perdido valor en las bolsas y parece no estar dedicado a actividades estrictamente licitas.

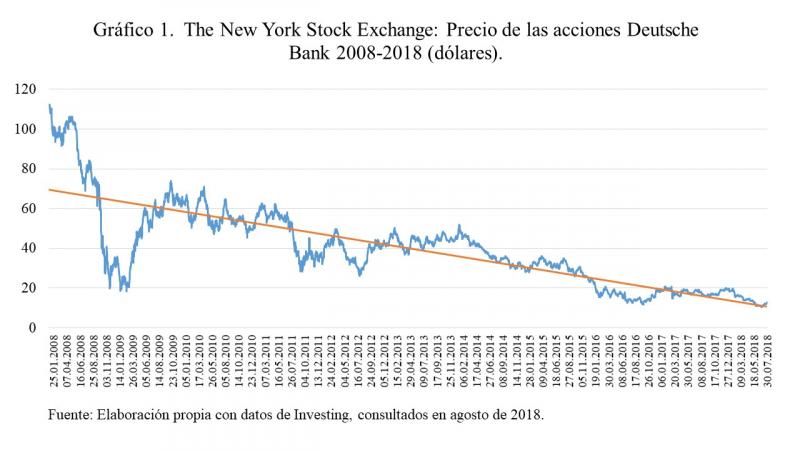

El precio de las acciones de DB comenzó a caer desde abril del 2008, incluso antes de la crisis. Tras la quiebra de Lehman Brothers, entre septiembre y noviembre de dicho año, este precio bajó de $120 a $20 dólares la acción. Posteriormente, el banco recuperó su valor en bolsa hasta la mitad del nivel de 2008; pero desde 2009 su precio por acción continuó cayendo como reflejo de la tendencia general de la crisis financiera.

La pérdida del valor de las acciones de DB se debió a las sanciones impuestas por autoridades americanas y británicas por actividades ilícitas, como el lavado de activos rusos en EEUU, así como la manipulación de los tipos de cambio y de interés. Recientemente, el precio por acción llegó a los $16 dólares, señal de alarma para considerar un próximo escenario de crisis. Esta caída del precio generó una pérdida de valor de la institución en proporción al PIB de Alemania que, en 2017, alcanzaba el 45% de su economía7. Cabe destacar que en 2018, la economía Alemana es la cuarta más grande del mundo, después de China, EU y Japón8.

Las calificaciones bancarias que ha recibido DB en 2018 van desde estables hasta negativas9. En el 2016, la prensa internacional advirtió del problema de DB y parece que las pruebas de Basilea III no han sido capaces de advertir el problema. Basilea mira posiciones de crédito sobre todo. ¿Se trata de un problema de lo que Basilea III mira? La cuestión que se viene arrastrando desde Basilea II y I, es la cobertura y ponderación del riesgo en crédito de los bancos. Aunque se utilicen herramientas y modelos competentes, la realidad es que estas funciones se les delegan a los propios bancos. Con ello, puede ocurrir manipulación de la información, que, aunque la ética financiera la prohíbe, parece ser el talón de Aquiles de las Basileas. Así lo muestra la actual fragilidad financiera de DB. Sin embargo, los 30 bancos DGPQ viven de algo más que de crédito desde la total desregulación financiera y la apertura de las cuentas de capitales, de los mercados de valores y cambiarios. Sus operaciones de inversión son mas significativas y las comisiones mas importantes que los ingresos por créditos en tiempos de tasa de interés cercanas a 0.

En suma, todo indica que uno de los 30 bancos DGPQ estaría dando aletazos de ahogado mientras, con las regulaciones de Basilea III, se analizan las operaciones de crédito e ignoran lo que ocurre con los tamaños de las multas por actividades ilícitas en diversos mercados. Además, todo indica que el G20 y Basilea prefieren no mirar la reducción de la multa a DB, por lavado de activos rusos a clientes estadounidenses, un día después de la elección de Trump, de $14,000 mdd a $7,200 mdd10.

1 Taleb N. (2008). El Cisne Negro: El Impacto de lo altamente improbable, Paidós, Barcelona.

2 Taleb N. (S/F). “Teoría del Cisne Negro”, disponible en: https://blackswanfinances.com/espanol/

3 “Too big to fail”, frase popularizada por Stewart McKinney en 1984, en la intervención de Federal Deposit Insurance Corporation's en Continental Illinois Bank y utilizada en el rescate de Long Term Capital Fund fundado por los Premios Nobel Myron Scholes y Robert C. Merton.

4 Ugarteche O. (2008). “El Plan Paulson y las dudas que genera”, disponible en: https://www.alainet.org/es/active/26556

5 Ugarteche O. (2016). Historia crítica del FMI, el gendarme de las finanzas, Capital Intelectual, Argentina.

6 Ugarteche y Zaldivar (2017).”La Banca Europea ante la Unión Bancaria Europea”, Momento Económico, México.

7 Consultado en agosto de 2018 a través de: https://es.statista.com/

8 Información disponible en http://www.imf.org/external/datamapper/NGDPD@WEO/OEMDC/ADVEC/WEO/JPN/FRA

9 Información disponible en https://www.db.com/ir/en/current-ratings.htm

10 Información consultada en https://www.eleconomista.com.mx/sectorfinanciero/Deutsche-Bank-alcanza-a...